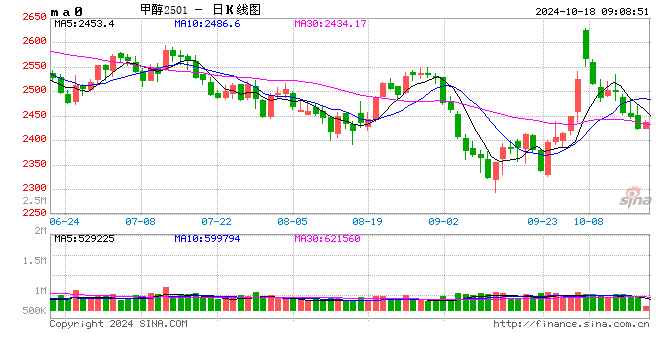

甲醇短线谨防调整风险

- 财经

- 2024-10-18 09:09:05

- 536

我的钢铁网

一方面,在今年春检不及预期的情况下,秋检所涉及的产能也将有所扩大,年内供应端高点将逐步显现;另一方面,MTO需求保持较高景气度,“银十”和“节后补货”预期仍有加持。

前期,受宏观面以及自身基本面改善支撑,甲醇期价自低位大幅反弹,一度冲高至2600元/吨的整数关口之上。而近期,随着情绪溢价的逐步消退,甲醇期价高位回调后目前已转为震荡运行。

年内供应高点将逐步显现

近期,内地甲醇价格在宏观情绪衬托下触底回升,以完全成本计的甲醇生产利润亏损幅度缩窄,不过,部分固定床装置偏多地区(如山东、河南等地)的生产成本仍维持偏高状态。随着取暖季的到来,煤价大概率再度上行,上游厂家将面临亏损性减产,预计产量难有进一步提升空间。此外,节后上游有跌价排库需求,内地甲醇价格难以持续上涨,且期货价格见顶回落也将带动市场情绪转弱。在今年春检不及预期的情况下,秋检所涉及的产能也将有所扩大,叠加后期气头装置冬季限气停车,年内供应端高点将逐步显现。

伊朗方面,Sabalan165万吨/年和Kimiya165万吨/年甲醇装置于月初恢复至九成负荷附近运行。伊朗码头装船近期有所加速,支撑10月进口预期修正。但伊朗长期运行在航线中的老旧船只较多,近期频繁的故障和维修可见增多,需观察是否会因为旧船检修从而影响回程装船进度。此外,伊以冲突可能会影响阿萨耶鲁地区装船。

非伊方面,美国Geismar#装置试运行中,3马石油新装置延期投产,国际新装置供应年内难见落地。欧美需求良好叠加新西兰Methanex甲醇工厂长期停车以及北美Natgasoline175万吨/年甲醇装置因起火事件意外停车,非伊供应体量将维持低位波动。

此外,受国际区域价差影响,外盘和中国CFR价差持续扩大,转口贸易有所增加,部分船货已改港发往印度和日本等地。与此同时,甲醇进口利润维持低位运行、倒挂幅度较大,偏低的进口利润对进口端同样产生不利影响。

传统需求“银十”仍有期待

传统下游综合开工率已回升至55.97%,较前期低点上涨6.63%,传统下游需求开工逐步迎来触底回升。“金九”旺季兑现程度稍显一般,但“银十”旺季仍有预期,传统需求回暖预计将稳步推进。除此之外,后期新增的精细化工品需求和冬季燃料需求也会形成一定的边际拉动效应。

目前内地和沿海MTO装置基本维持常态运行,MTO需求总体保持在比较高的景气度,MTO开工率维持在九成以上。前期MTO加工利润得到较大程度修复后,现金流利润已经维持在盈亏平衡线附近,亏损幅度已经大幅减轻,不过近期加工利润回落较为明显,MTO利润不佳仍是能否支撑高开工的一个潜在负反馈因素。

长线可逢低布多

主港库存目前在102.05万吨,较上周增加6.85万吨,环比增加7.20%,同比偏高。外轮到港量仍较为充足,加之港口与内地套利空间持续开启,预计港口甲醇库存将继续累积。当前生产企业总库存在49.05吨,较上周增加5.36万吨,环比增加12.27%,同比偏高。受国庆假期影响,企业装车缓慢,导致生产企业库存大幅上涨。随着节后运输恢复,企业前期订单将稳步执行,同时部分生产企业存排库需求,或以积极出货为主,生产企业库存后期回落的概率较大。

从长周期来看,甲醇2501合约基本面并不悲观。一方面,在生产利润下滑、秋检规模预期增加以及海外甲醇装置开工走弱的背景下,供给和进口端压力将逐步减弱;另一方面,MTO需求保持较高景气度,传统需求稳步回升,“银十”和“节后补货”旺季预期仍有加持,后期精细化工品需求和冬季燃料需求可带来边际增长效应。短期2501合约走强后,需谨防回落风险,多单可部分逢高止盈、落袋为安。中长期来看,2501合约依旧可寻找低买机会,但上方空间相对有限,主要是考虑到宏观氛围和MTO利润的影响。

发表评论